2018年後半戦に向けて。

今年の相場も残り半分。ここらで年後半の値動きを考えておくべきでしょう。とはいえ、まずは直近の6月7月あたりを考えてみたいと思います。

ポイントは2つあると考えています。

1つ目は、米ドルの動き。もう1つは米株の動きです。

では、米ドルの動きから為替を見てみましょう。

ユーロドルの場合、5月の終値がラインブレイクを出来ませんでした。

ポイントは2つあると考えています。

1つ目は、米ドルの動き。もう1つは米株の動きです。

では、米ドルの動きから為替を見てみましょう。

ユーロドルとドルインデックス

|

| ユーロドル日足6/15 |

|

| ユーロドル月足6/15 |

そうなると、今起こっているように月以内に下落する事になります。

この話は月初に『月間展望6月号』でお話してあります。

分かっていたのは、「月以内にまた1.17以下へ下落する」という事だけ。

ですがこのために、ユーロドルの底値での買い玉は

私の場合は適当なところで利食いしてあります。

買っておく意味がなかったから(笑)です。

動画を配信した会員様で6月前半の上げを利食い損ねた方はいないのではないかな、と思っています。

6月中にいつ来るか分からない下落。あの日の指標発表は急激なものでした。

動画を配信した会員様で6月前半の上げを利食い損ねた方はいないのではないかな、と思っています。

6月中にいつ来るか分からない下落。あの日の指標発表は急激なものでした。

なお、ポンドドルも同じ展開になっています。

この事からも、ユーロとしてではなく指標発表にこぎつけた

米ドルの急騰が実際はその原因だと分かります。

この事からも、ユーロとしてではなく指標発表にこぎつけた

米ドルの急騰が実際はその原因だと分かります。

|

| ドルインデックス年足 |

ここでポイントになるのは「米ドルの値動き」です。

ドルインデックスを年足表示にすると、6月の半ばでこのようになっています。

結局はこの市場が5月終値を11854より上に残したので米ドル買いになり、6月後半のユーロドル・ポンドドルの下落につながったと考えています。

結局はこの市場が5月終値を11854より上に残したので米ドル買いになり、6月後半のユーロドル・ポンドドルの下落につながったと考えています。

現在の状況は、年として下髭を作って上昇。

さて、年後半の値動きを考えるのであれば

残り半年の間にアメリカドルが

残り半年の間にアメリカドルが

- 再度12600台の高値を目指すか。

- 11854を再度割れて現在下髭となっている値位置へ進むか。

それによって

ユーロドルもポンドドルも方向性が決まるでしょう。

セオリーは大きく分けて2つ考えられます。

- 12200以上へ。高値更新ならず、下落。または高値更新。

- 半年足の終値は11854より上で終わったので、再度11854以下へ下落。

2は、年末には再度上昇している可能性が高いと考えられます。

また、ドルインデックスが下落すれば、

基本的にユーロドルもポンドドルも上昇となります。

基本的にユーロドルもポンドドルも上昇となります。

どう動くか、なんて事は誰にも分かりません。

しかし、判断すべき値位置があります。

しかし、判断すべき値位置があります。

我々に出来るのは、終値などから正確に判断し、その流れに乗る事。

それだけです。

これは短期でも同じ事が言えます。

それだけです。

これは短期でも同じ事が言えます。

ユーロとポンドに関しては、同じように今後も月の終値がどこに位置するのかをしっかりと確認し、ドルインデックスの状態をよく見ておけばリスクを減らす事が出来るでしょう。

ドルインデックスについて、さらに詳しくは7月配信予定の『月間展望7月号』をご覧下さい。6月号でもお話しましたが、幾つかの重要な値位置がポイントになっています。

ですが値段さえ分かれば良いという問題ではなく、手法が分からなければそれらの値段も使い方も分からないので、これ以上この記事でお伝えする事が出来ません。

今は、『今年後半の相場展開においても、ドルインデックスの11854は重要だ』

という程度で覚えておいて下さい。

ユーロドルや、ポンドドル、ユーロ円やポンド円をトレードしている方でも

何故か本当に重要なこのドルインデックスに注目されていないように思います。

ドルインデックスが暴騰した6/14の18時に、今月付けるべき押し目を付け終えており

さらに重要な値位置から上昇したという事に気が付いていなければ

ドルストレートだけでなくクロス円のトレンド転換が起こる、という事にも気付けていないでしょう。

そのくらい重要な話です。

tradingviewに上記セオリー2の方について投稿しましたので宜しければご覧下さい。

https://jp.tradingview.com/chart/USDOLLAR/mTcM2wGK/

※下記ドル円の投稿と比べて表示回数が極端に少なかった事からも、如何にドルインデックスに注目しているトレーダーが少ないかが分かりました笑。

ドルインデックスについて、さらに詳しくは7月配信予定の『月間展望7月号』をご覧下さい。6月号でもお話しましたが、幾つかの重要な値位置がポイントになっています。

ですが値段さえ分かれば良いという問題ではなく、手法が分からなければそれらの値段も使い方も分からないので、これ以上この記事でお伝えする事が出来ません。

今は、『今年後半の相場展開においても、ドルインデックスの11854は重要だ』

という程度で覚えておいて下さい。

ユーロドルや、ポンドドル、ユーロ円やポンド円をトレードしている方でも

何故か本当に重要なこのドルインデックスに注目されていないように思います。

ドルインデックスが暴騰した6/14の18時に、今月付けるべき押し目を付け終えており

さらに重要な値位置から上昇したという事に気が付いていなければ

ドルストレートだけでなくクロス円のトレンド転換が起こる、という事にも気付けていないでしょう。

そのくらい重要な話です。

tradingviewに上記セオリー2の方について投稿しましたので宜しければご覧下さい。

https://jp.tradingview.com/chart/USDOLLAR/mTcM2wGK/

※下記ドル円の投稿と比べて表示回数が極端に少なかった事からも、如何にドルインデックスに注目しているトレーダーが少ないかが分かりました笑。

ナスダックのターゲット

これも重要な観点です。

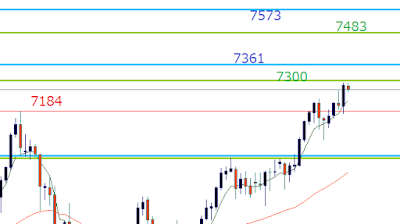

アメリカの株価指数で一番強い値動きを見せているナスダックが、最高値を更新しました。

ではどこまで行くのか。

実は、このターゲット達成とその反落や月・週・日・4時間足などの終値には

他の市場もかなり左右されています。

現に、下のチャートは6月15日のものですが、

6月20日には7300へ到達し21日に下落。

アメリカの株価指数で一番強い値動きを見せているナスダックが、最高値を更新しました。

ではどこまで行くのか。

実は、このターゲット達成とその反落や月・週・日・4時間足などの終値には

他の市場もかなり左右されています。

現に、下のチャートは6月15日のものですが、

6月20日には7300へ到達し21日に下落。

これを受けて、同日、ドル円も日経平均も

前日の上げ分を解消するほど下落しました。

7184が前回(2018/3/13)の高値です。「水平線」というとこの値段だけはチャート上に

表示されていると思いますが、重要なのはこれだけではありません。

ドル円の場合はさらに1つ厄介な問題があります。下落を続ける金相場です。

通常、金が下落する時ドル円は上昇傾向にあるのですが、

前述したような「ナスダックが目標達成して下落する」タイミングなども重なり、

持ち合いになりつつあるのが6月後半の値動きです。

例えば6月21日はこのチャートの110.764→109.954へ下落。

ライン通りではあるのですが、単に上下しているだけという値動きです。

今回はご紹介しませんでしたが、特殊なフィボナッチ以外の普通のフィボナッチのセオリーもかなり機能している展開です。

例えば108.8-109.8も持ち合いエリアです。

6月に入ってから、109.8はかなり重要な役目を果たしています。

今は2つのエリア(109.8以下と111.4以上)に挟まれて動きにくくなっていますが、109.8以上なら悪くはありません。

これより下での持ち合いと、上での持ち合いは意味合いが違います。

5/21の高値(111.4付近)と5/29の安値(108.1)。

そのどちらを抜けるかにも影響を与えるのです。

108、108.8、109.8。

最も基本のフィボナッチではありますが、重要です。

※5/29の安値は108の抵抗がセオリー通り。上は111.4、112.4などが抵抗。

6月も間もなく終了となりますので年後半の値動きを考えつつ、

現在の値動きにも対処する必要があるでしょう。

そこで、半年足(6ヶ月足)によるドル円を考えてみました。

この記事はtradingviewに投稿しましたので、宜しければご覧下さい。

https://jp.tradingview.com/chart/USDJPY/KhZ0jRFa/

6月の終値は半年足の終値でもあります。今のところ切り下げてきており

このまま行けば簡単なのですが笑、他市場の状況と6月の終値をよく見て

後半に向けた対策を考えていきたいですね。

前日の上げ分を解消するほど下落しました。

|

| ナスダック日足6/15 |

表示されていると思いますが、重要なのはこれだけではありません。

ドル円の後半戦や如何に。

|

| ドル円日足6/15 |

通常、金が下落する時ドル円は上昇傾向にあるのですが、

前述したような「ナスダックが目標達成して下落する」タイミングなども重なり、

持ち合いになりつつあるのが6月後半の値動きです。

例えば6月21日はこのチャートの110.764→109.954へ下落。

ライン通りではあるのですが、単に上下しているだけという値動きです。

今回はご紹介しませんでしたが、特殊なフィボナッチ以外の普通のフィボナッチのセオリーもかなり機能している展開です。

例えば108.8-109.8も持ち合いエリアです。

6月に入ってから、109.8はかなり重要な役目を果たしています。

今は2つのエリア(109.8以下と111.4以上)に挟まれて動きにくくなっていますが、109.8以上なら悪くはありません。

これより下での持ち合いと、上での持ち合いは意味合いが違います。

5/21の高値(111.4付近)と5/29の安値(108.1)。

そのどちらを抜けるかにも影響を与えるのです。

108、108.8、109.8。

最も基本のフィボナッチではありますが、重要です。

※5/29の安値は108の抵抗がセオリー通り。上は111.4、112.4などが抵抗。

6月も間もなく終了となりますので年後半の値動きを考えつつ、

現在の値動きにも対処する必要があるでしょう。

そこで、半年足(6ヶ月足)によるドル円を考えてみました。

|

| ドル円半年足6/16 |

https://jp.tradingview.com/chart/USDJPY/KhZ0jRFa/

このまま行けば簡単なのですが笑、他市場の状況と6月の終値をよく見て

後半に向けた対策を考えていきたいですね。

提供 by3STARTER.JP

基礎から学ぶならサイト「投資の基礎はタダで学べ」で。

ご注意事項

※相場の上げ下げをフィボナッチとギャンを使ったライン分析で配信しますが、必ずご自身で分析の上、自己責任で行って下さい。